「生命保険の名義保険とはどんな契約?」

「あまり良くないと聞いたけど、なぜ?」

「自分の契約内容に問題ないかどうか知りたい。」

生命保険の契約において、保険金にかかる税金を低く抑えるために、名義保険という契約があります。しかし、名義保険は税務署からの指摘を受け、多額の贈与税を払うことになるため、注意が必要です。

この記事を読めば、名義保険の仕組みを理解し、生命保険を契約するときに名義保険とならないよう契約内容を判断できます。

ぜひ最後までお読みください。

名義保険とは

「名義保険」とは、保険を契約する人と保険料を支払う人が異なる契約のことです。通常この両者は同じで、保険を契約する人が保険料を払うものであり、名義保険ではありません。

例えば、妻が契約している生命保険の保険料を本人が払っている場合は名義保険に当たりませんが、代わりに夫が払っている場合、妻の保険は名義保険にあたります。

生命保険の契約形態による3つの課税関係について

まず、名義保険にどのような税金がかかるか理解するために、生命保険の基本的な契約形態とその課税関係を解説します。それぞれ税金の計算方法が異なるため、死亡保険金の受け取り方など、契約形態を区別して理解することが大事です。

- 相続税

- 贈与税

- 所得税

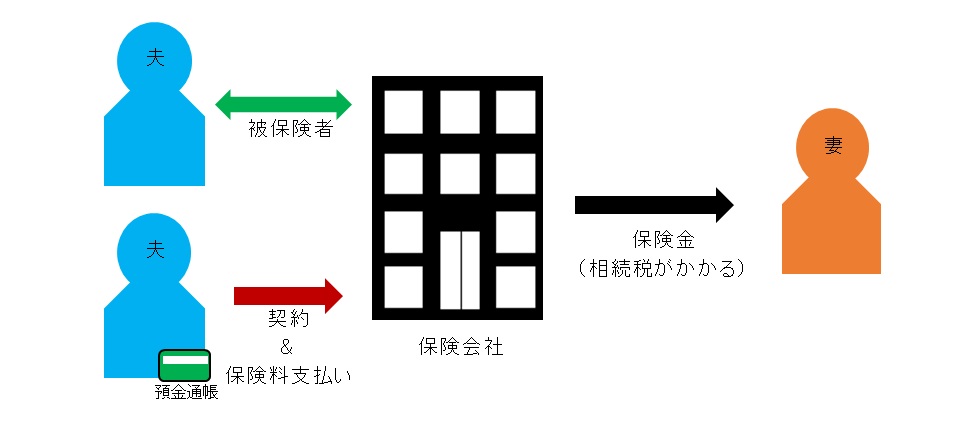

相続税

保険の対象である被保険者と保険料を払う契約者が同じ人で、保険金を受け取る人が違う場合は、保険金に相続税がかかります。例えば図に示すように、被保険者と契約者が夫で、保険金を受け取る人が妻の場合です。

これは、妻が相続人にあたり、夫の死亡保険金を相続により受け取ったとみなされるからです。

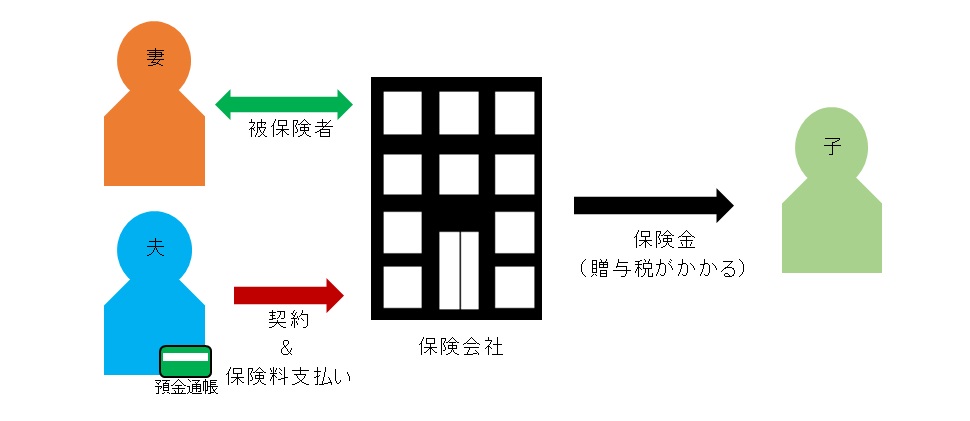

贈与税

被保険者と契約者と保険金の受取人がそれぞれ異なる場合は、保険金に贈与税がかかります。例えば図に示すように、被保険者が妻で契約者が夫で保険金の受取人が子どもの場合です。

これは、契約者の夫から受取人の子どもへ贈与が発生したとみなされるからです。

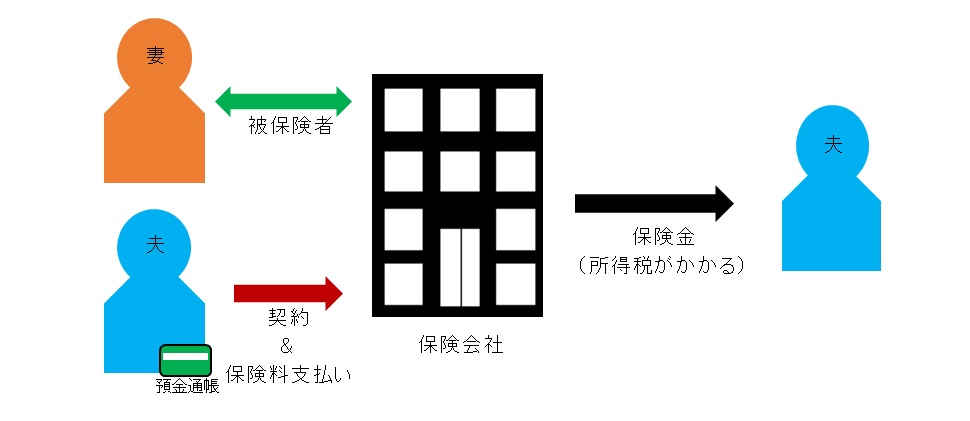

所得税

契約者と保険金の受取人が同じ人で、被保険者だけが異なる場合は、保険金に所得税がかかります。例えば図に示すように、契約者と保険金を受け取る人が夫で、被保険者が妻の場合です。

これは、夫が保険金を所得として受け取ったとみなされるからです。保険金を一時金として受け取った場合は「一時所得」として扱われ、年金として受け取った場合は「雑所得」として扱われます。

名義保険に当てはまるパターン

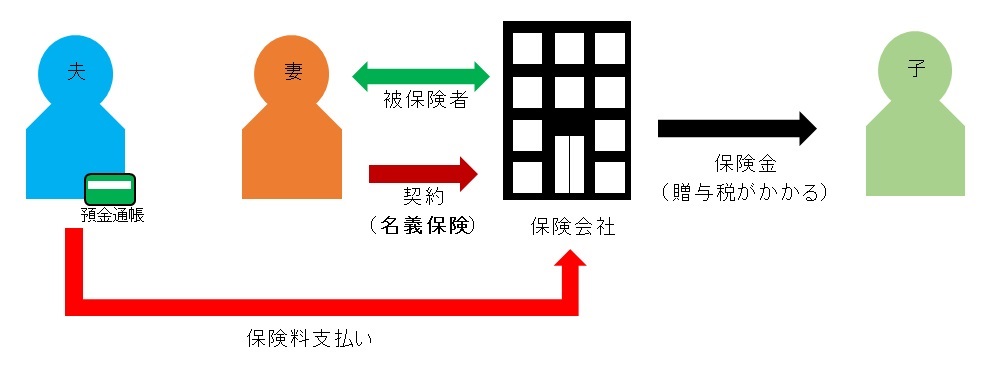

では、具体的にどのような契約形態が名義保険にあてはまるでしょうか。例えば図に示すように、被保険者と契約者が妻で、保険金の受取人が子ども、そして妻の代わりに保険料を負担している人が夫の場合です。

前述した契約形態のなかでは、保険金に相続税がかかる形態に分類されそうですが、この場合は贈与税がかかります。保険料を負担している夫から受取人の子どもに贈与が発生したとみなされるからです。

大きな違いは、夫の預金口座から保険料が払われているところにあります。

実際にかかる税金

相続税、贈与税、所得税のそれぞれにかかる税金は、実際にどれくらいかかるでしょう。ここでは、3,000万円の死亡保険金を受け取る場合を例にあげて、具体的な計算方法とともに税金の金額を解説します。

- 相続税の場合

- 贈与税の場合

- 所得税の場合

相続税の場合

相続税は、死亡保険金から非課税枠を差し引いた金額が課税対象となります。

非課税枠の計算式は「500万円×法定相続人の人数」となり、仮に夫と妻と1人の子どもの3人家族で、夫を被相続人と想定すると、課税対象の金額の計算は以下の通りになります。

課税対象額:3,000万円-(500万円×2人)=2,000万円

また、死亡保険金に加え、他の財産を含めた相続財産にも相続税の基礎控除額が控除されます。相続税の基礎控除額の計算式は「3,000万円+600万円×法定相続人の人数」となり、相続税の課税対象の金額は以下の通りになります。

課税対象額:2,000万円-(3,000万円+600万円×2人)<0円

よって、死亡保険金以外に大きな財産が特にない場合は、課税対象金額がゼロとなり、相続税の支払いはありません。

贈与税の場合

贈与税は、死亡保険金から基礎控除額110万円を差し引いた金額が課税対象となるため、計算式は「死亡保険金-110万円」となり、以下の通りになります。

課税対象額:3,000万円-110万円=2,890万円

この金額に贈与税の税率をかけて計算しますが、税率は死亡保険金の贈与者と受贈者の関係性により異なります。贈与者が母、受贈者を20歳以上の子どもと想定する場合、適用されるのは特例贈与財産用の特例税率です。

特例贈与財産用の特例税率の早見表より、贈与税の計算は以下の通りになります。

贈与税:2,890万円×45%-265万円=1,035万5,000円

よって、贈与税は1,035万5,000円となります。

所得税の場合

ここでは、所得税を一時金として受け取った場合で計算します。

まず、一時所得の計算式は「(死亡保険金-保険料-特別控除)×1/2」となり、それぞれの金額は以下の通りです。

- 死亡保険金:前提条件の3,000万円

- 保険料:既に払った保険料を仮に400万円とする

- 特別控除:50万円

上記の条件より、一時所得の計算は以下の通りになります。

一時所得:(3,000万円-400万円-50万円)×1/2=1,275万円

通常は、この金額に給与所得など他の所得を合計した総所得金額を計算し、そこから所得控除などを差し引いた金額が課税所得金額となります。ここでは1,275万円を課税所得金額として所得税率の早見表により税率をかけると、所得税は以下の通りになります。

所得税:1,275万円×33%-1,536,000=267万1,500円

よって、所得税は267万1,500円になります。

【計算結果のまとめ】一番かかる税金は贈与税

相続税、贈与税、所得税のそれぞれにかかる税金は以下の通りになり、贈与税が一番多くかかることになります。

- 相続税:0円

- 贈与税:1,035万5,000円

- 所得税:267万1,500円

相続財産の大きさや家族構成により税金の大小関係は異なりますが、基本的に贈与税よりも相続税の方が低くなるため、なるべく相続により財産を移したいと多くの家庭で考えられています。

名義保険の目的と税務調査でバレる理由

名義保険の本来の目的は、死亡保険金を相続財産として受け取ることにあります。前述した通り、贈与税よりも相続税の方が、払う税金は低くなるからです。名義保険を勧めている保険会社はいくつかありますが、税理士のなかで問題視されているため注意が必要です。

そして、実際に名義保険は税務署の調査によりバレてしまいます。生命保険の保険金が支払われると、保険会社から税務署へ支払調書が提出され、その内容により名義保険とわかってしまうからです。

また、相続により大きなお金の動きがあると、国税総合管理システム(通称:KSKシステム)により記録されるため、その管理から逃れることはできません。

税務署は被相続人やその親族の預金通帳を閲覧する権限を持っており、過去10年のお金の動きをチェックします。

名義保険とならないための対策

生命保険の契約が名義保険とならないようにするために、これから契約する場合と、既に契約してしまった場合について解説します。

- 契約前の対策

- 契約後にできる改善策

契約前の対策

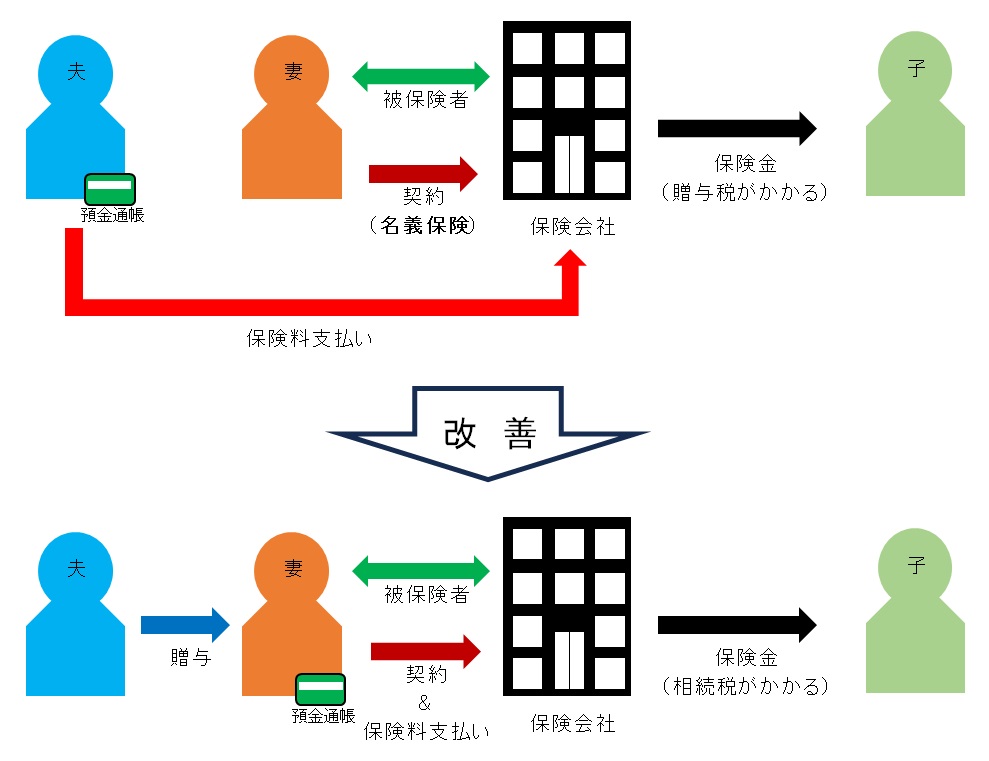

これから生命保険を契約するのであれば、図に示すように定期的に夫が妻へ贈与という形で資金をわたし、妻から保険会社へ保険料を支払う方法があります。この場合、夫から妻へ正しく資金が贈与されるとともに、妻から保険会社へ保険料が正しく払われることになります。

契約内容としては、被保険者と契約者の両方が妻で、保険金の受取人が子どもで、相続税がかかる仕組みです。前述した通り、贈与税より相続税の方が税金を低く抑えることもできるので、契約前に確かめておきましょう。

注意点として、夫から妻へわたす資金に贈与税がかかる恐れがありますが、暦年贈与の年間110万円の非課税枠内であれば、贈与税がかかることはありません。

契約後にできる改善策

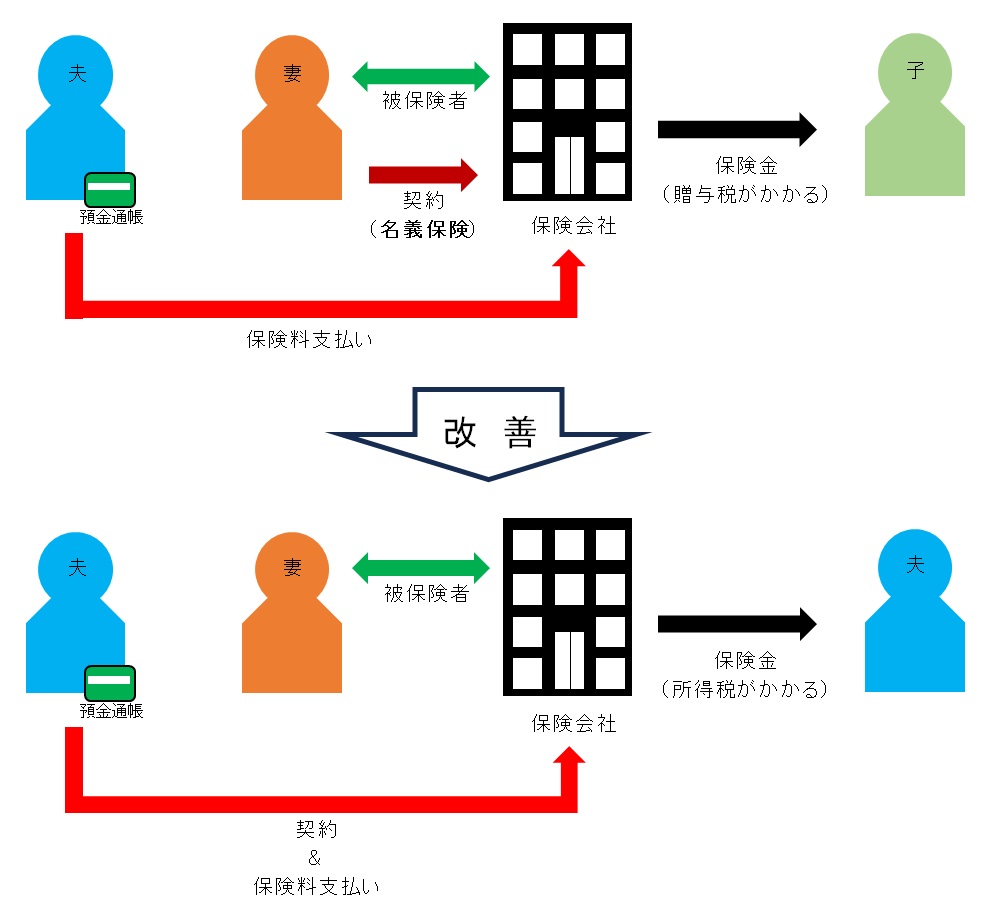

もし、生命保険を既に契約してしまっているのであれば、図に示すように保険の契約と保険金の受取人を夫に変える方法があります。この場合、保険料を正しく払っている夫が、保険金を正しく受け取ることになります。

契約内容としては、被保険者が妻で、契約者と保険金受取人が夫で、所得税がかかる仕組みです。前述した通り、贈与税より所得税の方が税金を低く抑えることもできます。

まとめ

生命保険の名義保険について解説しました。

この契約は保険金にかかる税金を低く抑えられると考えられていますが、税務署から指摘を受け、結局は多額の贈与税を支払うことになってしまいます。

保険会社からも、このような契約を勧めてくることがあるため、注意が必要です。 ここで解説したことを参考にして、生命保険の契約内容をよく考えてみてください。